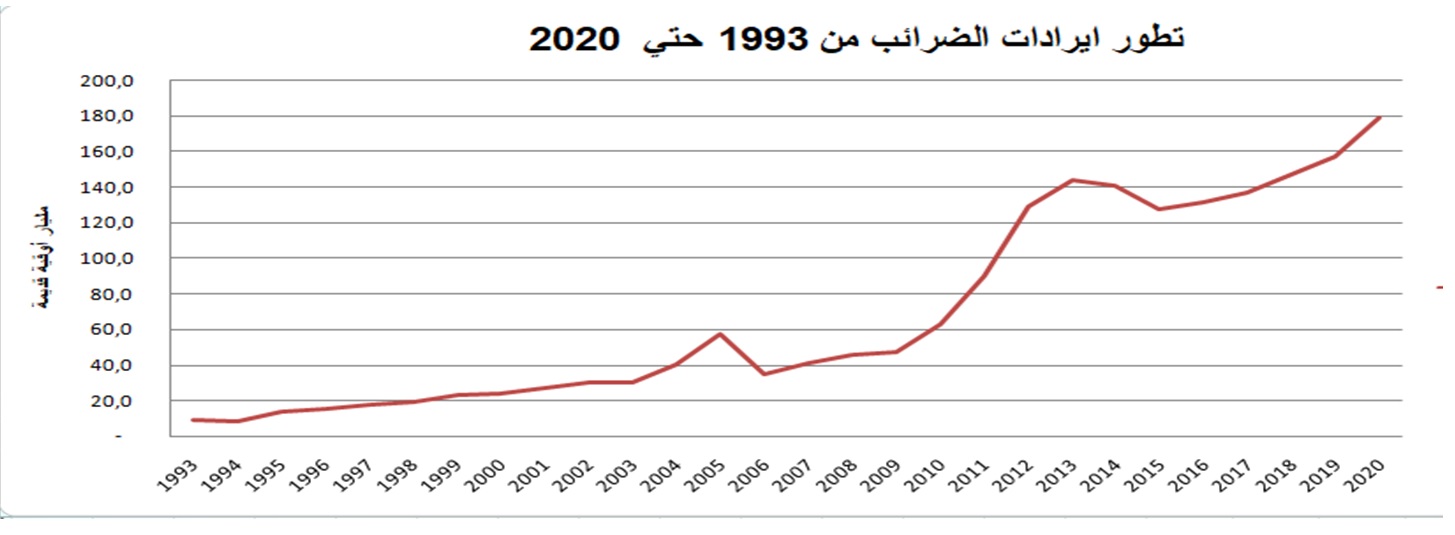

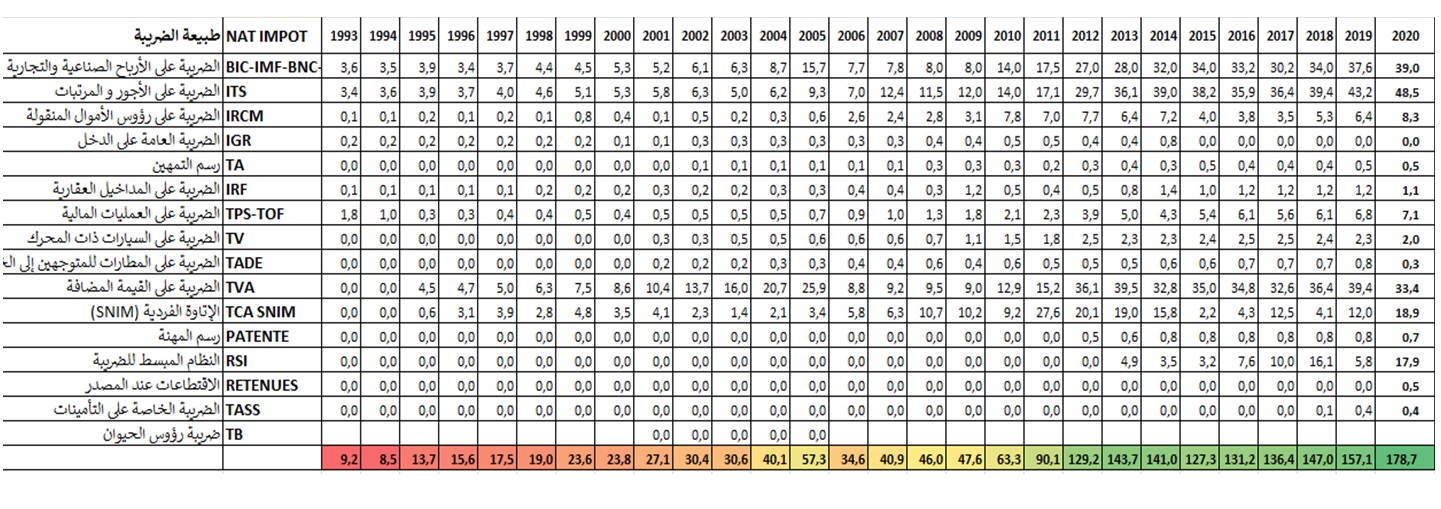

من المتعارف عليه أن أي نظام ضريبي من أهم مؤشرات فعاليته هو المداخيل المتأتية من إدارته ،طبعا إلي جانب عدالة تلك الضرائب المجابة و تبسيط إجراءات جبايتها مع خفض تكلفة تحصيلها ، علي هذا الأساس إذا تتبعنا منحني إيرادات الإدارة العامة للضرائب طيلة هذه السنوات الخمس و العشرون الأخيرة يتضح جليا كيف أنها شهدت تطورات ملحوظة وقفزات نوعية وفي أسوء الأحوال استقرار واضحا، من ما يبرز دور الإدارة العامة للضرائب ومساهمتها في تغذية ميزانية الدولة، خصوصا أن النفقات في حالة زيادة دائمة نتيجة التطور الطبيعي للمجتمع وزيادة حاجاته يتأكد الأمر إذا علمنا أن كل المقاربات و السياسات الضريبة معظم هذه الفترة لم يطبعها استحداث ضرائب جديدة علي الدخل أو زيادة نسب أخري كانت موجودة، بل العكس شهدت تخفيضات كما حصل مع ضريبة الرواتب والأجور والضريبة الدنيا الجزافية التي خفضت نسبتها بالتدرج من 4 حتى 2,5 علي رقم الأعمال وأصبحت عبارة عن استقطاع مقدم من ضريبة الأرباح 100 بالمائة و حتى إلغاء بعض الضرائب كالضريبة العامة علي الدخل IGR.

ومن اجل قراءة مثلي ومختصرة ل الأرقام و منحني تطور الإيرادات من سنة 1993 حتى 2020 ، يمكننا تقسيم الفترة لأربعة مراحل، حيث تعاقبت أنظمة كثيرة و تعددت السياسات المتبعة في حين حافظ هذا القطاع الحيوي والأساسي علي أدائه خدمة لتنمية الجمهورية وذالك بفضل الله و أطر وعمال القطاع و القيادات التي تعاقبت علي إدارته من مدراء عامين تركوا بصماتهم عليه جلية.

ستكون المنهجية هي تحديد الفترة الزمنية ثم قراءات في الأرقام مع ذكر أسماء المدراء العامين الذين اشرفوا علي قيادة القطاع تلك الفترة الزمنية مع إبراز أهم الإصلاحات التي ميزتهم وبعد ذالك يتم جرد تطور الإصلاحات بشكل عام بشكل أكثر تفصيل.

شهدت الإدارة العامة للضرائب في تاريخها تحولات كبيرة حتى أصبحت بشكلها الذي هي عليه اليوم ، حيث أول مرة تعتمد هيكلتها كإدارة عامة سنة 1988 قبل ذالك كانت مجرد إدارة للضرائب فقط منذ سنة 1979 وكانت قبل هذا التاريخ تعرف بالتسمية التالية : إدارة المساهمات المختلفة Contributions diverses.

تعاقب علي هذه الإدارة من 1995 حتى 2020 قرابة خمس عشر مديرا عام بفترات متفاوت من شهرين إلي خمس سنوات ،سنذكرهم مع ابراز أهم الإصلاحات أو الملامح التي طبعت فترة كل واحد منهم مع التركيز علي المدراء العامين الذين قضوا علي الأقل سنتين مأمورية حيث تسني لهم وضع بصمتهم الخاصة علي القطاع وسنرتبهم حسب التاريخ بدءا بالأحدث إلي الأقدم مع ذكر كل الأسماء التي حصلنا عليها في بحثنا :

المرحلة الأولي: والتي هي في الواقع ما نعيشها اليوم حيث علي مستوي الإيرادات تحققت أرقام قياسية حيث سجلت الإدارة العامة للضرائب 178,7 مليار أوقية قديمة السنة الماضية 2020 مقابل 157,1 مليار أوقية قديمة سجلت 2019 أي زيادة 12 بالمائة وتعتبر هذه النتائج هي الأكبر بالمطلق عبر تاريخ الإدارة العامة للضرائب حتى الآن.

تميزت هذه الفترة بتكثيف ومواصلة عملية الإصلاح التي يشهدها القطاع سنواته الأخيرة ، وخصوصا محاربة الفساد و التصدي له بخطوات عملية و محاربة التهرب الضريبي مع اعتماد مقاربة تشاركية يكون المكلف محورها وغايتها مع تسريع وتيرة الرقمنة للقطاع بتحديث الموقع الالكتروني للإدارة العامة للضرائب و تزويده بكل المستجدات و كل النصوص القانونية المنظمة للقطاع و أيضا نوافذ تفاعلية تشكل نقلة نوعية و فرصة للتواصل الفعال وانجاز بعض المعاملات الضريبية عن بعد، كل هذا في ظل مراجعة للنصوص حتى تكون أكثر ملائمة ل الاقتصاد و أكثر وضوحا للمكلف مع تبسيط الإجراءات ، كما يعمل القطاع علي مشاريع مستقبلية واعدة في اتجاه الرقمنة بشكل كامل و تشاركية أكثر مع المكلفين من اجل حل مشاكلهم و تمكينهم من أداء واجباتهم الضريبية بشكل امثل مع تحقيق الفاعلية وضمان العدالة الضريبية بإدارة عصرية ، يشغل منصب المدير العامة للضرائب السيدة : مريم سيداحمد ابنيجاره اعتبارا من تاريخ الخميس 03/10/2019 حتى اليوم حيث تعتبر أول سيدة تدير القطاع منذ نشأته.

المرحلة الثانية: من 2010 حتى 2018 تعتبر هذه الفترة ذهبية بالنسبة لقطاع الضرائب حيث حصلت خلالها نقلة نوعية من مرحلة سوء الأداء و انتشار الفساد و النتائج المتواضعة إلي مرحلة جديدة حققت أرقام قياسية من حيث الإيرادات و المساهمة في ميزانية الدولة الموريتانية وأيضا نقل نوعية من حيث التسيير و التنظيم و الهيكلة و إعادة الاعتبار للقطاع.

خلال هذه الفترة انتقلت الإيرادات المحصلة لصالح الخزينة من 47،6 مليار أوقية قديمة سنة 2009 إلي 147 مليار أوقية قديمة 2018 أي زيادة 200 بالمائة ما يمثل 100 مليار أوقية قديمة، حيث تصاعد منحني الإيرادات خلال هذه السنوات بشكل ملفت (انظر الرسم البياني) كمؤشر علي حسن الأداء و المهنية التي طبعت القطاع حيث رغم هذه الزيادة المعتبرة لم تشهد المرحلة زيادة أي نسبة للضرائب أو استحداث ضرائب جديد بل العكس تم تقليص بعض النسب كنسبة الضريبة الدنيا الجزافية من 3،5 إلي 2،5 و إلغاء الضريبة العامة علي الدخل وفي إطار التسيير المحكم تم لأول مرة اعتماد و تطوير نظام معلوماتي (جباية) يسير الضرائب بشكل كامل منذ 2014 حيث يدير ملف المكلف بالضرائب من مرحلة التأسيس و التسجيل مرورا بالتصريح حتى تصفية الضريبة و التحصيل بالإضافة للرقابة و معالجة التظلمات حيث أن كل هذا أصبح ممركز في نظام معلوماتي واحد و تسهل إدارته و تعمل الإدارة حتى اليوم علي تطويره و مواكبته لكل مستجد.

شهدت هذه المرحلة عديد الإصلاحات و السياسات الهادفة للرفع من أداء القطاع و القيام بالمهام الموكلة إليه، حيث تمت مراجعة النصوص وتحديث المدونة العامة للضرائب و إدخال تشريعات تهدف لمحاربة التهرب الضريبي خصوصا للشركات العابرة للقارات و متعددة الجنسيات التي تستفيد من سعر التحويل و التحايل علي القاعدة الضريبة كما تمت مراجعة الضريبة علي الرواتب و المعاشات ،علي مستوي إدارة الأشخاص تم التصدي بكل صرامة للفساد و عمليات الرشوة كما تم استحداث وتحسين مكافئات ومحفزات كثيرة لتحسين ظروف عمال القطاع و علي مستوي التسيير تم اعتماد الإدارة منذ سبتمبر2017 سياسة رصد وتشخيص المخاطر المحتملة و أيضا سياسة الإدارة ب الأهداف.

أدار هذا القطاع خلال هذه الفترة السيد المدير العام : المختار ولد اجاي اعتبارا من يوم الخميس 26 أغسطس 2010 حتى الخميس 14 مايو 2015 قرابة الخمس سنوات هي أطول فترة سجلت حتى الآن و الأهم أيضا من ناحية النتائج.

ثم السيد : اعل ولد التيس منذ الخميس 14 مايو 2015 حتى الخميس 03/10/2019.

المرحلة الثالثة: من 2004 حتى 2009 شهدت هذه الفترة تراجع طفيف علي مستوي الإيرادات من 57,3 سنة 2005 إلي 47،6 مليار أوقية قديمة سجلت 2009 ربما يرجع للظرفية الخاصة سياسيا تلك الفترة وقد حافظ القطاع خلال هذه الفترة علي مستوي أداء مقبول و إصلاحات مهمة سواء علي الجانب القانوني أو الإداري حيث تمت إعادة هيكلة القطاع لتمكينه من القيام بمهامه حيث لأول مرة يوكل جانب التحصيل كمهمة إضافية ل الإدارة العامة للضرائب بعد أن كانت تقوم فقط بالوعاء الضريبي بينما تقوم الخزينة بالتحصيل و المتابعة و تم تزويد الإدارة بشبكة محاسبين خاصين بها و وكلاء محلفين للقيام بما يلزم ، وتم خلق ما يسمى بالمرجع الوطني للموليين (RNC) الذي يعد الاكتتاب فيه إلزاميا لكل من يقوم بنشاط اقتصادي على التراب الوطني ، أدار القطاع في هذه الفترة كل من السيد المدير العام : اتيام جمبار من الأربعاء 13 فبراير 2008 حتى 2010 و السيد : إسلم ولد محمد امبادي الثلاثاء 27 يوليو 2004 حتى الأربعاء 13 فبراير 2008.

المرحلة الرابعة: من 1993 حتى 2004 اتسمت هذه الفترة علي مستوي الإيرادات بتحسن ملحوظ وزيادات مطردة خلال تلك السنوات كما يلاحظ من خلال منحي الإيرادات في الصورة حيث انتقلت من 9،2 مليار أوقية قديمة سنة 1993 إلي 40،1 مليار أوقية قديمة سنة 2004 بزيادة معتبر ترجع بالأساس لإصلاحات جوهرية اعتمدت تلك الفترة للضرائب الغير مباشرة باستحداث الضريبة علي القيمة المضافة بالإضافة لعدة إجراءات إصلاحية اتخذت 2000 و2001 تهدف للرفع من أداء القطاع و جعله مواكب للتطور الحاصل تلك الفترة من انعدام المداخيل الحاصلة من الجمركة نتيجة العولمة واتفاقيات منظمة التجارة العالمية وأيضا سياسات اللامركزية و إصلاحات علي مستوي المالية المحلية.

أدار القطاع خلال تلك الفترة كل من السيد المدير العام : محمد سيديا ولد محمد خالد 2000 ،2001 و 2002 و السيد : با هودو ابدول 1997و 1998 وقبل ذالك السيد : محمد يحي ولد حرمه 1995،1996 و1997 .

يشار أن هناك أسماء شغلت منصب المدير العام للضرائب سنذكرها لكن نظرا لنقص المعلومات المتوفرة و قصر فترة المأمورية لم نتمكن من الإسهاب في التعريف بهم رغم مساهماتهم المعتبرة في تطوير القطاع و إدارته مثل السادة المدراء العامين (رحم الله من قضي وأطال عمر من بقي ) : سيد أمين احمد شل ،سيدي عثمان ولد محمد المامون ، احمد عالي اشريف ولد بودادي ، دجبريل بيرا دياقانا ،وان سادا ،با همت ،كمارا ، مولود ولد سيد عبد الله، العقيد :سيدي ولد الريحه.

خلال قترة خمسة وعشرين سنة منصرمة يمكن أن نحكم بشكل علمي وموثق علي منظومتنا الجبائية حيث ارتقت بشكل تدريجي من نظام يتسم بضعف الإيرادات المحصلة و انعدام للعدالة الجبائية مع عدم تمكن الإدارة من المادة الجبائية بسبب عدم فعاليتها و ضعف الرقابة الجبائية مما يشجع التهرب الضريبي مع نظام إعفاءات جبائية كثيرة تعتبر مصادر للتهرب الضريبي والتحايل علي القانون و إدارة جبائية متقطعة الأوصال ضعيفة التنسيق نتيجة غياب الرؤية والإستراتيجية ، إلى وضع منظومة شهدت إصلاح جبائي شامل متدرج مس في نفس الوقت جميع جوانب الإدارة الجبائية بكل أبعادها، تطويرا و عصرنة و نظام معلومات و توسيعا للوعاء الخاضع للضريبة ليشمل اكبر قدر من المموليين مع إصلاح الجباية الغير مباشرة و تبسيط الإجراءات الإدارية الجبائية من اجل تخفيف العبء الضريبي مع وضع برنامج لمراجعة و إلغاء بعض الإعفاءات بإعداد دراسة تقيمية للنفقات الضريبية 2015 و بشكل دوري.

وسنستعرض هذه الإصلاحات من إجراءات هيكلية و قانونية تمس في نفس الوقت الإدارة الجبائية و النظام الجبائي:

أولا الإجراءات الهيكلية: ونعني بالإجراءات الهيكلية تلك التي تخص نظام التسيير والإدارة الجبائية

1ـ إنشاء المرجع الوطني للممولين :

تم أولا إنشاء نظام ترقيم موحد لكل الممولين ووحيد لكل ممول من خلال إعطاء كل ممول دليل جبائي وحيد يعرفه تضعه الإدارة على ملفه و يلزم بوضعه على كل الوثائق التي تخصه .

ثانيا: تم إنشاء ملف واحد لكل ممول يحوي كل الوثائق التي تخصه و يستودع لدى مصلحة واحدة هي المحاور للممول أو المكلف.

تكون كل الملفات المعدة هكذا ، ما يسمى بالمرجع الوطني للموليين (RNC) الذي يعد الاكتتاب فيه إلزاميا لكل من يقوم بنشاط اقتصادي على التراب الوطني .

اعتماد رقم التعريف الضريبي NIF بدل المرجع الوطني للموليين (RNC)

تم إنشائه عبر المقرر 2736 بتاريخ 30 دجمبر 2010 كرقم تعريف وحيد لدي كل الإدارات المالية للبلد، بعد ذالك حدد المذكرة 17 بتاريخ 19 مايو 2013 الصادرة عن المدير العام للضرائب آلية وكيفية خلق رقم تعريف ضريبي بالنسبة للمصرح بنشاطه لدي الجهات المختصة و هي الشباك الموحد وقسم التسجيل ب إدارة الدراسات DIERFF أو لدي سلطة المنطقة الحرة بنواذيبوا.

وهو النظام المعمول به حتى اليوم حيث يتكون رقم التعريف الضريبي من ثمانية أرقام و في حالة اكتشاف نشاط غير مصرح به يمكن لمصالح الإدارات الجهوية منح المعني رقم تعريف ضريبي مكون من تسعة أرقام من اجل تصفية الضريبة عليه أو تمكينه من التصريح من خلال نظام المعلومات جباية ومنذ 2016 تمت مركزة هذه العملية لدي قسم التسجيل بإدارة الدراسات من اجل تفادي التكرار و الضبط حيث يتم ربط رقم التعريف الضريبي بالرقم الوطني.

2ـ إدخال نظام التصريح الذاتي:

بدلا من نظام إصدار الأوراد التي كانت تعد من طرف المصالح بناء على إحصاء جبائي عام ، تم في هذا الإصلاح إعطاء الأولوية للتصريح الذاتي من طرف الممول بالنسبة لأغلب الضرائب.

و في هذا النظام يقع عبئ حساب الضريبة و التصريح بها و تسديدها على الممول و لا تدخل الإدارة الجبائية إلا في حال عدم التصريح أو في حالة اكتشاف أخطاء في التصريح.

3ـ إدخال الرقابة الجبائية :

في نظام التصريح الذاتي المذكور آنفا تشكل الرقابة الجبائية الأداة المثلى لتصحيح الأخطاء وفرض العدالة في الجباية بتحميل كل ممول حسب مقدرته وتتخذ الرقابة في النظام الجبائي شكلين : الرقابة الظرفية على التصريحات والرقابة العامة في عين المكان على محاسبة الممول.

تهدف الرقابة الظرفية إلى:

اكتشاف الممولين المتأخرين عن التصريح

اكتشاف العيوب والأخطاء والمحو والتدليس في عناصر حساب الضريبة في التصريحات المدلى بها

التأكد من أن المداخيل المصرح بها خلال المدة القانونية متجانسة ومتطابقة مع ما هو معروف عن الممول

تحديد الملفات التي يجب إحالتها إلى الرقابة العامة.

أما الرقابة العامة: فتقع في محل المؤسسة ويجرى التدقيق في وثائقها المحاسبية لاستخراج الأخطاء في القيد المحاسبي والأوراق الثبوتية والصالحية القانونية للتكاليف المقيدة وكيفية استخراج الربح الخاضع للضريبة.

4ـ تبسيط الإجراءات :

4 ـ 1 استحداث وضع الإشعار بالتحصيل

يخضع الممولون الذين لم يصرحوا في الآجال القانونية أو الذين اكتشفت الرقابة عندهم أخطاء لعملية تصحيح بواسطة إشعار التحصيل يشكل المرحة الأولى من عملية المتابعة القانونية وهذه الطريقة تقصر أجال التحصيل بالمقارنة مع ما كان موجودا سابقا.

4 ـ2 إلحاق مصلحة التحصيل بالمديرية العامة للضرائب

مع إحداث إشعار التحصيل ثم إلحاق محصلية الضرائب التي هي الجهة المخولة قانونا بعملية المتابعة بالمديرية العامة للضرائب بعد أن كانت تابعة لمديرية الخزينة العامة تطبيقا لمبدأ قديم في المالية العامة لدى الدول الفرنسية يقضي بفصل وظيفتي حساب الضريبة عن وظيفة تحصيلها وبناء على ذلك تم فصل المصالح المختصة في الوعاء الضريبي عن تلك المختصة بالتحصيل الوضع الذي كان يشكل صعوبة أمام تحصيل الضرائب ويحرم المديرية العامة للضرائب من المحاسبين العموميين والأعوان المحلفين الضروريين لعملية التحصيل،مما ينقص فاعلية عملية التحصيل.

5ـ وضع هيكلة تنظيم جديدة للمديرية العامة للضرائب

لمواجهة المهام الجديدة للمديرية العامة للضرائب تمت إعادة تنظيمها عبر عدة مراسيم خلال الفترة المدروسة أهمها المرسوم رقم 5ـ2000 بتاريخ 10 يناير 2000 و الذي من خلاله تم خلق الإدارات العملياتية والتي من ضمنها إدارة المؤسسات الكبيرة لتسيير المؤسسات ذات الثقل الضريبي الكبير، هذه الإدارة زودت بوحدة للرقابة الدورية لمتابعة تصاريح المكلفين بشكل منتظم والخاضعين للنظام الحقيقي تم تزويد هذه الإدارة أيضا بمحصلية خاصة (PERCEPTION109) قادرة علي استقبال كل أنواع الدفعات و المبالغ المصرح بها أو تلك الناتجة عن تصحيح الضريبة الناتجة عن الرقابة، هذه الهيكلة سمحت للمديرية العامة بالعمل علي متابعة المكلفين وخصوصا المتهربين بشكل أدق وأكثر فاعلية عبر التذكير و المتابعة المنتظمة.

المرسوم 29ـ2006 بتاريخ 27 فبراير 2006 و الذي تميز بإحداث إدارة جديدة مختصة بضرائب المؤسسات الكبيرة وأخرى مختصة بضرائب المؤسسات المتوسطة وأخرى مختصة بالرقابة الجبائية ، كما تم كذلك إنشاء مديريات أخرى مركزية خصوصا إدارة الدراسات و الإحصاء من اجل قيادة مثلي و متابعة تنفيذ التوقعات الميزانوية.

كما استحدث إعادة تصنيف للمؤسسات من خلال طبيعة النشاط بالإضافة لاستحداث شبكة محاسبين خاصة بالإدارة العامة للضرائب حيث صارت مهمة التحصيل إلي جانب تحديد الوعاء الضريبي من مهام المديرية العامة للضرائب لجعل المكلفين أمام جهاز واحد وعاءا وتحصيل، و في تطور حديث ومهم يهدف لعصرنة الإدارة حيث بدل المفتشيات التي كانت معتمدة تم استحداث مراكز ضرائب من صلاحياتهم القيام بعملية التحصيل و المتابعة و اعتماد المدير العام للضرائب و وكلاء الضرائب المعنيين بالتحصيل كمحاسبين عموميين في تغيير لمقتضيات الأمر القانوني 89ـ012 المتضمن لنظام المحاسبة العمومية.

المرسوم 240/2018 بتاريخ 20/07/2018 المعدل للمرسوم 29/2016 المحدد هيكلة وزارة الاقتصاد و المالية و الإدارة التابعة لها والذي تمت بموجبه توسعة هيكلة المفتشية الرئيسية للمصالح للقيام بدورها كونها أداة لدي المدير العام لرقابة عمل المصالح المختلفة التابعة له و اكتشاف أي ثغرات للتصحيح و من اجل تكامل بيني لهذه المصالح وتحسين صورة الإدارة العامة أمام روادها في إطار أهمية تفعيل دور هيئات الرقابة , وسعيا إلي تحسين أداء الجهاز الضريبي بوصفه أهم مورد للخزينة العامة , وبغية خلق دينامكية جديدة مواكبة للمرحلة تعزيزا لحكامة رشيدة و عدالة ضريبية مع فعالية وخدمة راقية للمواطن.

6ـ تدعيم الإدارة الجبائية:

تمت تقوية الإدارة الجبائية بالأشخاص والتكوين والمباني والتجهيزات المكتبية كما تم وضع نظام تشجيع للموظفين بالأخذ في الاعتبار عنصر المردودية.

ثانيا الإجراءات القانونية :

1ـ إدخال الضريبة على القيمة المضافة

إن أحد الأهداف الرئيسية للإصلاح الجبائي هو استبدال الضرائب المتعددة على رقم الأعمال بضريبة واحدة على الاستهلاك تكون سهلة التسيير وتخلق موردا مهما ومرنا للدخل دون زيادة العبء الضريبي على المكلفين ، وبناء على ذلك تم سنة 1995 إدخال الضريبة على القيمة المضافة التي تشكل خطوة مهمة في سبيل نظام جبائي فعال ، وقد تم وضع الضريبة على القيمة المضافة في مرحة أولى بثلاثة نسب 5% للموارد الضرورية و14% على الموارد الأخرى و0% ولكن هذه النسب المتعددة بسبب بعض الإشكالات من حيث التطبيق وتمت مراجعتها وتوحيد النسب في نسبة 14 ثم 16 على كل المواد و0% على الصادرات مع إعفاء بعد المواد الضرورية ذات الاستهلاك الواسع.

شهد تطبيق الضريبة على القيمة المضافة بعض الصعوبات أول الأمر بسبب عدم كفاية التنظيم المحاسبي لدى المؤسسات ولكن الضريبة على القيمة المضافة أصبحت الآن من أكثر الموارد الجبائية مردودية.

2ـ إصلاح الضريبة الجزافية الدنيا

وظف الضريبة الجزافية الدنيا على رقم الأعمال بنسبة 4% وخصوصيتها إنها تستخلص من ضريبة الأرباح نسبة 25% هذا الاستخلاص هو الذي كان موضع الإصلاح حيث تم رفعه من 25% إلى 100% وبذلك الإجراء انتقلت الضريبة الجزافية الدنيا من وضع ضريبة على رقم الأعمال إلى وضع اقتطاع أولي على ضريبة الربح ويظل التمسك بهذا القطاع في النظام الجبائي الموريتاني ضروري مادامت نسبة الضريبة على قيمة المضافة منخفضة .

بعد ذالك تم بشكل تدريجي عبر قوانين المالية نقص نسبتها 3،5 سنة 2007 ثم 3 سنة 2011 ثم 2،5 أو 3 حسب رقم الأعمال وأيضا طبيعة النشاط تجاري وصناعي BIC أو العكس BNC

3ـ تخفيض ضريبة الأرباح

تم تخفيض ضريبة الأرباح التجارية والصناعية من 40% إلى 25% وهذه النسبة هي من أخفض الموجود إقليميا

4 ـ تخفيض الضرائب على الدخل

هناك في النظام الجبائي الموريتاني 6 أنواع مختلفة من ضرائب الدخل وهي ضريبة الأجور والمرتبات ، ضريبة الدخول العقارية ، ضريبة دخول القيم المنقولة ، الضريبة العامة على الدخل ، ضريبة الأرباح التجارية والصناعية وضريبة الأرباح التجارية والصناعية وضريبة الأرباح غير التجارية.

وقد تم في إطار الإصلاح مراجعة جدول ضريبة الأجور والمرتبات حيث تبسيطه من 10 شرائح متدرجة من النسب من 0 إلى 39% إلى شريحتين بنسبتي 15 و40% مع إعفاء حد أدنى من الأجر، ليتم اعتماد ثلاث شرائح مؤخرا في أخر إصلاح معتمد إعفاء مبلغ 6000 أوقية جديدة من الراتب و تطبيق 15 حتى مبلغ 9000 ثم 25 حتى مبلغ 21000 ثم 40% علي ما فوق.

أما ضريبة الدخول العقارية فقد تم تخفيضها إلى 10% أما الضريبة العامة على الدخل فقد تم تبسيطها11 شريحة متدرجة من 0%إلى 55% إلى 6 شرائح متدرجة من 6% إلى 40% ليتم إلغاؤها نهائيا

وفي الإصلاح الأخير تم جمع كل الضرائب في مدونة جديدة روجعت فيها جميع النصوص الضريبية و تمت أعادة صياغتها حيث تعتبر المدونة العامة للضرائب اﻟﺠﺪﯾﺪة رقم 018ـ2019 بتاريخ 29 ابريل 2019 و النصوص الشارحة لها والتي أعدتها المديرية العامة للضرائب لأول مرة شاملة وحديثة و ﻓﺮﯾﺪة ﻣﻦ ﻧﻮﻋﮭﺎ ﺗﺘﻜﻮن ﻣﻦ أرﺑﻌﺔ ﻛﺘﺐ تبحث:

الكتاب الأول (1): اﻟﻀﺮاﺋﺐ اﻟﻤﺒﺎﺷﺮة

الكتاب الثاني (2): اﻟﻀﺮاﺋﺐ ﻏﯿﺮ اﻟﻤﺒﺎﺷﺮة

الكتاب الثالث (3): التسجيل العقاري، الرسوم،الاشهارات ...

الكتاب الرابع (4): الإجراءات اﻟﻀﺮﯾﺒﯿﺔ

و من ابرز أھﺪاف اﻟﻤﺪوﻧﺔ اﻟﺠﺪﯾﺪة :

ﺗﺤﺪﯾﺚ وعصرنة اﻟﻀﺮاﺋﺐ اﻟﻤﺒﺎﺷﺮة علي الأرباح

ﺗﺒﺴﯿﻂ اﻟﺘﺸﺮﯾﻌﺎت اﻟﺤﺎﻟﯿﺔ ﻣﻦ ﺧﻼل صياغة أوضح للقانون

ﺣﺬف اﻷﺣﻜﺎم اﻟﻘﺪﯾﻤﺔ ﻣﻦ اﻟﻤﺪوﻧﺔ ، ﺧﺎﺻﺔ، ﻓﯿﻤﺎ ﯾﺘﻌﻠﻖ ﺑﻀﺮﯾﺒﺔ اﻟﺜﺮوة اﻟﺤﯿﻮاﻧﯿﺔ ، وﺿﺮﯾﺒﺔ اﻟﻤﺒﯿﻌﺎت التي أﻟﻐﯿﺖ ﺟﺰﺋﯿﺎ ، واﻟﺘﻲ ﻟﻢ ﯾﻌﺪ ﻟﺪﯾﮭﺎ أي ﻏﺮض ، أو اﻟﻀﺮﯾﺒﺔ ﻋﻠﻰ ﺗﻘﺪﯾﻢ اﻟﺨﺪﻣﺎت مع إزاﻟﺔ ﻋﺪد ﻛﺒﯿﺮ ﻣﻦ اﻟﺘﻜﺮارات وﻗﻮاﻋﺪ ﻣﻦ ﻧﻔﺲ اﻟﻨﻮع ، واﻟﺘﻲ ﻛﺎﻧﺖ ﻣﺒﻌﺜﺮة ﻓﻲ أﺟﺰاء ﻣﺨﺘﻠﻔﺔ مما ﯾﺒﺴﻂ اﻟﻘﺮاءة إﻟﻰ ﺣﺪ ﻛﺒﯿﺮ وﻓﮭﻢ اﻟﻨﻈﺎم اﻟﻀﺮﯾﺒﻲ

من نتائج هذا الإصلاح علي الضرائب المباشرة استحداث تسمية ضريبيتين هما :ﺿﺮﯾﺒﺔ اﻟﺸﺮﻛﺎت (IS) والخاصة بالشركات واﻟﻀﺮﯾﺒﺔ ﻋﻠﻰ الأرباح ل اﻷﺷﺨﺎص اﻟﻄﺒﯿﻌﯿﯿﻦ (IBAPP) اﻟﺬي ﯾﺪﻣﺞ الضريبة علي الارباح غير التجاريةBNC

استحداث ﻧﻈﺎم ﺿﺮﯾﺒﻲ ﻣﺒﺴﻂ ﺟﺪﯾﺪ وهو (RI) النظام الوسيط بالإضافة لتحسينات جديدة

بموجب هذا الإصلاح ستخضع الأرباح لضريبة بمعدلين متفاوتين ( 25) ٪ أو (30 ٪) بحسب وضعية المعني هل هو شركة أو شخص طبيعي ويرجع السر في اختلاف النسبة لغرض تحقيق العدالة في النظام الضريبي .

ھﺬا اﻹﺻﻼح سيعزز إﻧﺸﺎء اﻟﺸﺮﻛﺎت ﻣﻦ ﺧﻼل اﻟﻤﺰاﯾﺎ اﻟﺘﻲ ﯾﻮﻓﺮھﺎ اﻟﻨﻈﺎم اﻟﻮﺳﯿﻂ اﻟﻤﻤﻨﻮح ﻟـ اﻟﺸﺮﻛﺎت اﻟﺼﻐﯿﺮة ﺟﺪا اﻟﺨﺎﺿﻌﺔ ل IS ومنها :

نسبة 25 ٪ ﻣﻦ اﻟﺮﺑﺢ أو 2.5 ٪ ﻣﻦ اﻟﻤﻨﺘﺠﺎت اﻟﺨﺎﺿﻌﺔ ﻟﻠﻀﺮﯾﺒﺔ بدون ﺤﺪ اﻷدﻧﻰ للدفع ؛ مع واجبات محاسبية و تصريحية ﻤﺒﺴﻄﺔ

ﻓﺮض ھﺬا اﻹﺻﻼح ﻗﯿﻮدا ﻋﻠﻰ ﻗﺎﺑﻠﯿﺔ اﻟﺨﺼﻢ ﻣﻦ اﻟﻤﺮﺟﺢ أن يوسع اﻟﻘﺎﻋﺪة اﻟﻀﺮﯾﺒﯿﺔ ومن اﻷﻣﺜﻠﺔ ﻋﻠﻰ ذﻟﻚ:

اﻟﻤﺼﺎرﯾﻒ اﻟﻤﺪﻓﻮﻋﺔ ﻧﻘﺪا ﻟﺸﺮﻛﺔ أﺧﺮى و اﻟﮭﺪاﯾﺎ واﻟﺘﺒﺮﻋﺎت واﻹﻋﺎﻧﺎت ؛ ﺧﺴﺎﺋﺮ اﻟﺼﺮف ﻏﯿﺮ اﻟﻤﺤﻘﻘﺔ و ﻣﺨﺼﺼﺎت ﺧﺴﺎﺋﺮ اﻟﺼﺮف.

5 ـ إعادة النظر في النظم الخاصة وتخفيض الإعفاءات dépenses fiscales

تمثلت المرحلة الأولى من هذه العملية في إعادة النظر في الاتفاقيات التي تربط الدولة بشركات القطاع العام من حيث الإعفاءات الجبائية الممنوحة لها،وقد تم إخضاع اغلبها للقانون العام في مجال الضرائب ، وفي مرحلة ثانية تمت مراجعة قانون الاستثمارات لسنة 1989 الذي يمنح امتيازات جبائية كبيرة للشركات التي تساهم بشكل مباشر في تحقيق الأهداف الأولوية للسياسة التنموية للدولة، وتم إلغاء هذا القانون سنة 2002 واستبداله بقانون جديد ( 03/2002 بتاريخ 20 يناير 2002) يركز على ما يسمى بالمناطق الحرة التي تهدف أساسا إلى تشجيع الشركات العاملة في مجال التصدير

كما تم في العام 2015 إعداد دراسة تقييميه للنفقات الضريبية لرصد الخسارة المحتملة نتيجة هذه الإعفاءات الواسعة و السياسة المناسبة للتحكم في إدارات هذه التخفيضات و الحد من انعكاساتها علي الميزانية العامة.

ثالثا: إدخال المعلوماتية:

تم في سنة 1992 وضع برنامج طموح للمعلوماتية من خلال مشروعPIAF-FISCALITE الذي تم تمويله من طرف التعاون الفرنسي لكن تشغيل البرنامج المعلوماتي الذي تم وضعه أظهر عيوبا ونواقص كثيرة.

وفي سنة 1996 أجريت دارسة اختباريه للبرنامج بواسطة مكتب مستقل أظهرت عيوبا فنية ووظيفية كثيرة وخلصت الدراسة إلى عدم جدوائية إصلاح هذه العيوب نظرا لتكلفتها

واجهت أول محاولة الإدخال المعلوماتية صعوبات مرتبطة بالأدوات التقنية التي تم اختيارها كما لم تتم السيطرة على نماذج البرمجة التي اتبعت ولم تلق البرامج التي وضعت قبول المستخدمين الذين وجدوا إنها معقدة الاستخدام وبناء على كل هذا تم إلغاء برنامج PIAF-FISCALITE

بعد ذالك سعت المديرية العامة للضرائب لاقتناء برنامج معلوماتي يسمى SIGTAS سبق تجريبه في العديد من الدول المشابهة لموريتانيا وقد تمت دراسات الجدوائية ووضع دفاتر التكاليف لهذا البرنامج ولكن لم يكتب للتجربة النجاح هي الاخري.

وفي يناير 2014 تم تشغيل نظام معلومات متكامل جديد يسمى جباية JIBAYA ويشهد تطورات متلاحقة منذ ذالك الحين

وقد حددت النتائج المنتظرة من وراء هذا التطبيق بثلاثة أهداف جوهرية هي :

تعزيز الامتثال الضريبي من قبل دافعي الضرائب من خلال تحسين الخدمة المقدمة ،

وزيادة الكفاءة الإدارية بفضل مضاعفة الإنتاجية ،

والمساهمة في نشر تكنولوجيا المعلومات.

قد تحققت في مجملها فقد تضاعفت الإيرادات بشكل ملحوظ مسجلة أرقام قياسية دون أن تستحدث أية ضريبة جديدة و لا يرفع معدل أي ضريبة بنقطة واحدة كما تم ضبط قاعدة بيانات دقيقة لكل الممولين و الفاعلين الاقتصاديين.

يعتمد نظام المعلومات الخاص بإدارة الضرائب JIBAYA على حل تكنولوجيا المعلومات وفقًا لبنية MVC على شبكة الإنترنت بالكامل مما يتيح الوصول اللامركزي وتسهيل تطوريه وصيانته.

تتكون بنية الأجهزة في النظام من خادمين Sun T4-4 ذوي جودة عالية ، مع قرص لتخزين البيانات ، وخادم احتياطي مرتبط بروبوت يسمح بأرشفة البيانات وتأمينها.

يتكون نظام المعلومات من عدة وحدات متكاملة مندمجة تفي بالكامل تقريبًا باحتياجات ومهام إدارة الضرائب.

و يعد إدخال تقنيات المعلومات والاتصالات الجديدة على مستوى الإدارة الضريبية أهم انجاز و خطوة حاسمة في عملية عصرنة هذه الإدارة.

المصادر:

Evaluation de la gestion des finances publiques Et des pratiques de la comptabilité Du secteur prive Novembre 2002 s. Bakayoko r. Cauneau - région Afrique

تجربة الإصلاح الضريبية في الموريتانية سيد احمد دشاق 2004

La Mission de la DGI en Mauritanie Mémoire de Maitrise Mohamed Ould Ahmedou O/ Habibourahmane 2006

Rapport sur la performance de la gestion des finances publiques (Rim) 24 juin 2008

Centre mauritanien d’analyse de politiques - reforme de la fiscalité des entreprises en Mauritanie-mohamed cherif-septembre 2009

Site Web DGI : http://impots.gov.mr/DGI/

Loi de Finances de 2004,2005…. 2020 et 2021

.jpg)